B.IV. Erläuterungen zum Aufbau der „Allgemeinen Theorie“

Jürgen Kromphardt und Stephanie Schneider

Keynes richtet dieses Buch an seine Fachkollegen, die er von der Richtigkeit seiner neuen Erkenntnisse überzeugen möchte, die der herrschenden Theorie widersprechen. Sein Buch ist daher keine eingängige, für Studierende und interessierte Fachfremde leicht verständliche Kost. Vielmehr vertieft er an vielen Stellen theoretische und begriffliche Details, die manchmal vom Hauptstrang der Gedankengänge wegführen. Schon deshalb dürfte es für viele Leser hilfreich sein, wenn im Folgenden der Aufbau des Buches kurz erläutert und kommentiert wird. Es wurde von Keynes in sechs Bücher unterteilt. Die sechs Bücher bestehen jeweils aus mehreren Kapiteln, die ihrerseits in Abschnitte unterteilt sind.

Die Seitenverweise beziehen sich auf die 11. Auflage (von 2009) der „Allgemeinen Theorie“.

Erstes Buch

Dieses erste der sechs Bücher, zurückhaltend als Einleitung bezeichnet, enthält bereits den Kern des neuen Ansatzes zur Erklärung des Niveaus der Beschäftigung und der Arbeitslosigkeit. Es ist in drei Kapitel unterteilt.

In dem sehr kurzen Kapitel 1 begründet Keynes, weshalb er sein Buch eine „Allgemeine Theorie“ nennt. Sie sei deswegen allgemein, weil sie – im Gegensatz zu dem Teil der klassischen Theorie, der zur Analyse gesamtwirtschaftlicher Phänomene herangezogen wird – nicht nur für den Grenzfall der Vollbeschäftigung aller Ressourcen gilt. Im Begriff „klassische Theorie“ ist bei Keynes immer die damalige neoklassische Ausprägung dieser Theorie einbegriffen, speziell in der ihr von Pigou gegebenen Form.

In Kapitel 2 formuliert Keynes in kondensierter Form die zwei Grundpostulate, auf denen die Erklärung der Beschäftigung durch die „klassische Theorie“ beruht. Da in dieser Theorie die Beschäftigung durch den Arbeitsmarkt bestimmt wird, betreffen diese Grundpostulate direkt die Nachfrage nach sowie das Angebot an Arbeit.

Das l . Grundpostulat, demzufolge der Lohn gleich dem Grenzertrag der Arbeit ist, akzeptiert Keynes mit dem Vorbehalt, dass es bei unvollkommenem Wettbewerb modifiziert werden muss. In Abschnitt V formuliert Keynes die wichtigste Konsequenz aus dieser Übernahme: Reallöhne und Beschäftigung entwickeln sich kurzfristig in entgegengesetzter Richtung: Wenn die Beschäftigung steigt, müssen Arbeitskräfte mit geringerer Produktivität eingestellt werden, dies tun die Unternehmen aber nur, wenn der Reallohn gesenkt wird ( nämlich durch steigende Preise). Seine Akzeptanz dieser Schlussfolgerung war voreilig, wie Keynes in seinem Artikel „Relative Movements of Real Wages and Output“ (1939) drei Jahre später feststellt.

Das 2. Grundpostulat, wonach bei jedem Beschäftigungsniveau für alle, die nicht arbeiten, der Lohn niedriger liegt als die subjektiven und objektiven Nachteile, die mit zusätzlicher Erwerbstätigkeit verbunden sind (Grenzleid der Arbeit), weshalb sie freiwillig arbeitslos sind, lehnt Keynes ab und begründet dies in den Abschnitten II-IV. Er berücksichtigt nämlich, dass es fast immer Personen gibt, die bei dem herrschenden Reallohn arbeiten möchten, aber keinen Arbeitsplatz finden. Um sicher zu sein, dass diese Personen wirklich arbeiten wollen, mithin unfreiwillig arbeitslos sind, definiert er unfreiwillige Arbeitslosigkeit so, dass diese vorliegt, wenn auch bei einer geringen Reallohnsenkung (über steigende Preise) das Angebot an Arbeit größer bleibt als die tatsächliche Beschäftigung.

Im VI. Abschnitt des 2. Kapitels verwirft Keynes das Say’sche Gesetz, wonach sich das Angebot seine eigene Nachfrage schafft. Dieses Gesetz ruft – auf einer anderen Argumentationsebene – dasselbe Ergebnis hervor wie die beiden Grundpostulate. Hinter ihm stehe die Vorstellung, dass „Geld keinen wirklichen Unterschied mache… und dass die Theorie der Produktion und Beschäftigung… auf der Grundlage realer Tauschhandlungen ausgearbeitet werden könne, wobei das Geld in einem späteren Kapitel routinemäßig eingeführt wird“ (S. 17). Keynes lehnt diese Vorstellung ab; denn Geld spielt in einer Geldwirtschaft eine zentrale Rolle. Das Besondere des Geldes arbeitet er in Kapitel 17 heraus.

Im wichtigen Kapitel 3 stellt Keynes der „klassischen Theorie“ seinen eigenen Erklärungsansatz entgegen, bei dem Beschäftigungsniveau und Arbeitslosigkeit aus dem Gütermarkt mittels des Prinzips der effektiven Nachfrage abgeleitet werden: Die effektive Nachfrage bestimmt das Volumen von Produktion und Beschäftigung. Dieses Prinzip sei der „Kern der allgemeinen Theorie der Beschäftigung“ (S. 22). „Effektiv“ ist das Niveau der Nachfrage, bei dem die Unternehmer aus der Produktion von zusätzlichen Konsum- und Investitionsgütern den maximal möglichen Erlös erwarten. Bis zu diesem Punkt werden sie die Produktion ausdehnen und die dafür notwendigen Arbeitskräfte beschäftigen.

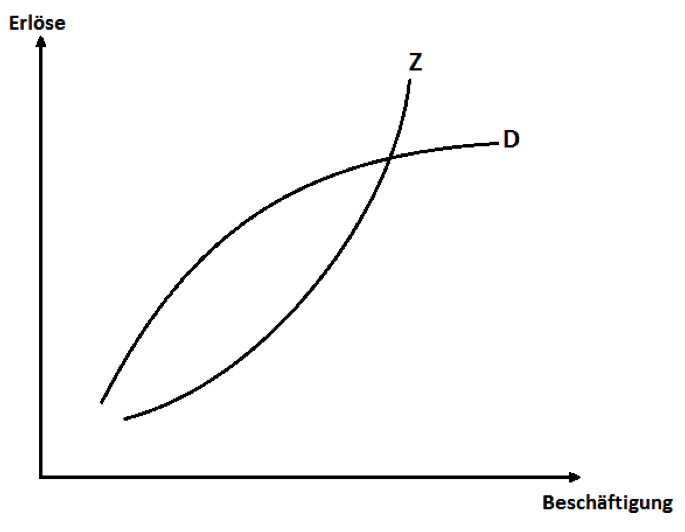

Keynes erläutert seine Überlegungen durch ein (von ihm selbst leider nicht gezeichnetes, aber hier nachgeholtes) Diagramm, in dem auf der Abszisse für ein gegebenes Lohnniveau die Beschäftigung abgetragen wird und auf der Ordinate die erwarteten Erlöse. Die Kurve der erwarteten Erlöse bei alternativen Beschäftigungsmengen bezeichnet er als aggregierte Nachfragefunktion (D), die andere Kurve, auf der die Erlöse angegeben sind, die der Unternehmer mindestens erwarten muss, damit sich die Beschäftigung bei alternativen Beschäftigungsniveaus lohnt, als aggregierte Angebotsfunktion (Z):

Abb. 1: D-Z-Diagramm

Quelle: Angelehnt an Hagemann, 2010, S.71

Beide Kurven steigen an, die Nachfragefunktion jedoch mit abnehmenden Zuwächsen, während diese bei der Angebotskurve zunehmen. Die Unternehmen, die ihren Gewinn maximieren wollen, werden die Beschäftigungsmenge realisieren, bei der die beiden Kurven sich schneiden.

Da sich die aggregierte Nachfrage aus der Nachfrage nach Konsum und Investitionsgütern zusammensetzt, stellt sich für Keynes nun die Aufgabe, die Nachfrage nach diesen beiden Gütergruppen zu erklären. Für die „klassische“ Theorie stellte sich diese Aufgabe nicht; denn dort wird unterstellt, die beiden Funktionen stimmten bei allen Beschäftigungsmengen überein, sodass die tatsächliche Beschäftigung nicht auf dem Gütermarkt festgelegt werden kann. Stattdessen ergibt sie sich durch die Gegebenheiten auf dem Arbeitsmarkt.

Die Erklärung der Nachfrage ist dann der Gegenstand des dritten und vierten Buches. Vorher klärt Keynes im zweiten Buch grundlegende Definitionen und Ideen.

Zweites Buch

Die vier Kapitel dieses Buches haben, sagt Keynes, den Charakter „einer Abschweifung, die uns eine Zeitlang daran hindern wird, unser Hauptthema zu verfolgen“. Sie seien aber notwendig, um verschiedene Verwirrungen aufzuklären, die ihn beim Schreiben des Buches am meisten gehemmt hätten. Keynes behandelt die Wahl der Mengeneinheiten für eine gesamtwirtschaftliche Analyse, die Rolle der Erwartungen und die Definition von Einkommen, Ersparnis und Investition.

Die Wahl der Mengeneinheiten ist Gegenstand des Kapitels 4. Keynes geht von der Tatsache aus, dass die Aggregation heterogener Güter nur möglich ist, wenn diese mit einem einheitlichen Maßstab bewertet werden. Dafür werden üblicherweise die Preise verwendet.

Während sich die Ökonomen heutzutage mit den Lösungen und Konventionen zufrieden geben, die in den international standardisierten Regelungen der Volkswirtschaftlichen Gesamtrechnung (VGR) niedergelegt sind, beschließt Keynes, nur Wertgrößen (in Geldeinheiten) und Beschäftigungsmengen zu verwenden und alle Wertgrößen auf eine Lohneinheit zu beziehen, also auf den Lohnsatz, der für eine Einheit Arbeit von durchschnittlicher Qualität gezahlt wird. Wichtige Folgen für seine Theorie hat das nicht.

In Kapitel 5 behandelt Keynes die Rolle der Erwartungen. Dabei unterscheidet er zwischen kurzfristigen und langfristigen Erwartungen. Gegenstand ersterer sind die Kosten der aktuellen Produktion bei alternativen Beschäftigungsniveaus und die zum Verkaufszeitpunkt erzielbaren Erlöse. Die langfristigen Erwartungen betreffen die Rendite von Sachinvestitionen; sie werden erst im 12. Kapitel behandelt. In Kapitel 5 erörtert Keynes, wie sich die kurzfristigen Erwartungen bilden, wie stark und rasch sie sich ändern und welche Wirkungen dies auf die Produktionsentscheidungen hat.

In den Kapiteln 6 und 7 präzisiert Keynes die Begriffe „Einkommen, Ersparnis und Investitionen“. In Abschnitt I von Kapitel 6 definiert Keynes den Begriff Einkommen (unter besonderer Berücksichtigung der Probleme, die sich bei der Definition der Abschreibungen ergeben) in der heute üblichen Weise und grenzt diese Definition von der sehr speziellen Definition ab, die er in seinem Buch „Vom Gelde“ (1930) verwendet hatte.

In Abschnitt II definiert er – wie heute in der Volkswirtschaftlichen Gesamtrechnung (VGR) üblich – die Ersparnis als Einkommen minus Verbrauch. Anschließend definiert er die Investitionen als „Zuwachs des Wertes an Kapitalausrüstung, der aus der Produktionstätigkeit der Periode herrührt.“ (S. 55) Die Summe dieser Investitionen setzt er der Ersparnis gleich, wobei er implizit den Zuwachs an Lagerbeständen der Kapitalausrüstung zuschlägt; er nennt Lagerbestände „liquides Kapital“. Es handelt sich also um die Investitionen ex post (d. h. um die geplanten und ungeplanten Investitionen), die auch in der VGR mit den Ersparnissen ex post übereinstimmen. Allerdings verwendet Keynes die Begriffspaare ex ante / ex post oder geplant/ ungeplant nicht. Es stiftete daher viel Verwirrung, dass er in späteren Kapiteln die ex ante-Investitionen behandelt, ohne dies explizit zu erläutern.

Der Anhang über die Nutzungskosten ist wohl der damaligen Diskussion geschuldet. Im folgenden kommt Keynes auf diese Größe nur einmal wieder zurück. Deshalb kann man seine Lektüre auf später verschieben, zumal das Kapitel 7 unmittelbar an die Erörterungen in Abschnitt II des vorangehenden Kapitels anschließt. Keynes setzt sich hier mit anderen Definitionen der Investitionen auseinander (alle diese Erörterungen beziehen sich auf Sachinvestitionen). Im Abschnitt II von Kapitel 7 zitiert er (S. 63) die sinnvolle Definition, die Hawtrey für die geplanten Investitionen vorgeschlagen hat, die von den geplanten Ersparnissen abweichen können. Da Keynes aber geplante und ungeplante Investitionen zusammenfasst und sie der Ersparnis gleichsetzt, kann er sich Hawtrey nicht anschließen.

Auch in den weiteren Abschnitten, die von Keynes zutreffend als Abschweifungen bezeichnet werden, von denen man nicht jedes Detail zur Kenntnis nehmen muss, setzt er sich mit abweichenden Definitionen von Investitionen auseinander und versucht, die ex post-Identität von Ersparnis und Investition inhaltlich plausibel zu machen, obwohl es sich um eine reine Definitionsfrage handelt.

Drittes Buch

Nach der Klärung von „Vorfragen“ im zweiten Buch wendet sich Keynes nun den Bestimmungsgrößen der beiden Komponenten der gesamtwirtschaftlichen Nachfrage zu, nämlich dem Konsum und den Investitionen. In diesem Buch untersucht er in drei Kapiteln, welche Faktoren den privaten Konsum bestimmen.

In Kapitel 8 behandelt er „objektive Faktoren“. Der wichtigste Faktor ist das verfügbare Einkommen der Bevölkerung in Abhängigkeit von der Verteilung der Einkommen. Es treten jedoch zu diesem ersten Faktor die Einflussfaktoren 2 bis 6 hinzu:

2) Änderungen im Verhältnis zwischen Brutto- und Nettosozialprodukt wegen veränderten Abschreibungsmodalitäten. Der Konsum dürfte sich dann am Nettoprodukt orientieren.

3) Unvorhergesehene Änderungen im Geldwert ihres Vermögens, auf die der Konsum der besitzenden Klasse außerordentlich empfindlich reagieren könnte.

4) Änderungen der Präferenzen der Konsumenten für gegenwärtigen im Vergleich zu künftigen Verbrauch. Leider vergaß Keynes, den Einfluss von Änderungen im Wert des Vermögens in Kapitel 19 erneut zu behandeln, sodass dieser Einfluss später als Pigou-Effekt gegen seine Theorie ins Feld geführt wurde.

5) Änderungen in der steuerlichen Belastung der Einkommen.

6) Änderungen in den Erwartungen über das zukünftige im Verhältnis zum gegenwärtigen Einkommen.

Im Anschluss an die Erläuterung dieser Einflussfaktoren präzisiert Keynes die Abhängigkeit des Konsums vom verfügbaren Einkommen in Form seiner Konsumfunktion und formuliert dazu sein berühmtes psychologisches Gesetz.

Am Ende des Kapitels 8 (in Abschnitt IV) greift Keynes dem vierten Buch vor, indem er Überlegungen anstellt, wie Rücklagen und Rückstellungen die Investitionen und über deren Einfluss auf die Einkommen den Konsum beeinflussen können.

In Kapitel 9 behandelt Keynes subjektive Faktoren, die die Konsumneigung beeinflussen. In Abschnitt 1 nennt Keynes acht Faktoren für die privaten Haushalte. Daran fügt er Faktoren an, die Unternehmen und öffentliche Haushalte betreffen.

In Abschnitt II zieht er folgenden Schluss: Da sich die subjektiven und gesellschaftlichen Faktoren nur langsam ändern und die objektiven Faktoren (außer dem Einkommen) von untergeordneter Bedeutung sind, werden kurzfristige Änderungen im Verbrauch weitgehend auf Änderungen des laufenden Einkommens beruhen. Dabei umfasst kurzfristig für Keynes in der Tradition von Marshall die Zeitperiode, in der die Unternehmen auf Änderungen der Nachfrage mit Änderungen der produzierten Mengen reagieren, ohne schon ihre Kapitalausstattung zu verändern.

Anschließend betont er – wieder im Vorgriff auf das vierte Buch -, dass Zinsänderungen den Konsum indirekt über die Investitionstätigkeit erheblich beeinflussen können: Ein höherer Zinssatz verringert die Investitionen und damit die tatsächlichen Werte des Gesamteinkommens, des Konsums und der Ersparnisse.

Im letzten Kapitel 10 dieses Buches führt Keynes erstens den wichtigen Begriff der marginalen Konsumneigung ein; diese gibt an, wie hoch der zusätzliche Konsum aufgrund einer Einheit zusätzlichen Einkommens ist. Ferner erklärt er den Begriff des Multiplikators, der anzeigt, wie hoch das zusätzliche Einkommen aufgrund einer exogenen Erhöhung der gesamtwirtschaftlichen Nachfrage (insbesondere der Investitionen) ist. Er leitet ab, wie dieses Verhältnis von der marginalen Konsumneigung abhängt, und bezeichnet es als Investitionsmultiplikator.

Des Weiteren analysiert Keynes in Abschnitt II, unter welchen Umständen dieser Multiplikator vom Beschäftigungsmultiplikator abweicht, also dem Verhältnis von zusätzlicher Beschäftigung zur Erhöhung der Investitionen. Anschließend überlegt er in Abschnitt III, welche Nebenwirkungen eine Erhöhung öffentlicher Arbeiten auf andere (staatliche und private) Ausgaben haben kann, die den Wert des Multiplikators verändern. In den Abschnitten IV und V stellt er Überlegungen zu Ausmaß, Verlauf und Dauer des Multiplikatorprozesses an. Im letzten Abschnitt dieses Kapitels hebt Keynes (zum Teil voller Sarkasmus) hervor, dass selbst unrentable kreditfinanzierte Investitionen (wie Pyramidenbau und Militärausgaben) den Wohlstand vermehren können.

Viertes Buch

In den acht Kapiteln (11 bis 18) dieses umfangreichen Buchs befasst sich Keynes mit der zentralen, schwierigen und umstrittenen Frage, welche Faktoren die Höhe der Investitionen bestimmen. Das Buch schließt mit einer Zusammenführung der „Fäden der bisherigen Beweisführung“.

In Kapitel 11 führt Keynes in Abschnitt I den Begriff der „Grenzleistungsfähigkeit des Kapitals“ ein. Diese ergibt sich aus dem Verhältnis der voraussichtlichen, auf die Gegenwart abdiskontierten Erträge aus einer Investition zu den Produktionskosten (Wiederbeschaffungskosten) dieser Investition und entspricht dem Zinssatz, mit dem man die zukünftigen Erträge auf die Gegenwart abdiskontierten muss, damit abdiskontierte Erträge und Wiederbeschaffungskosten genau übereinstimmen. Damit entspricht die Grenzleistungsfähigkeit des Kapitalgutes der erwarteten Rendite. Es wäre besser, wenn Keynes diese Größe als Grenzleistungsfähigkeit der Investitionen bezeichnet hätte. Dadurch wäre schon aus dem Begriff deutlich geworden, dass jedes Investitionsobjekt eine individuelle Grenzleistungsfähigkeit aufweist. So wird dies erst deutlich, wenn Keynes schreibt, dass „der tatsächliche Umfang der laufenden Investitionen bis zu dem Punkt getrieben wird, auf dem es keine Klasse von Kapitalgütern mehr gibt, deren Grenzleistungsfähigkeit den aktuellen Zinssatz übersteigt“ (S. 136).

In den Abschnitten II und III unterstreicht Keynes, dass die Grenzleistungsfähigkeit ein anderes und weitreichenderes Konzept darstellt als das physische Grenzprodukt des Kapitals. Erstens wird dieses in Mengen gemessen (zusätzliche mögliche Produktion in Stück je Einheit zusätzlichen Sachkapitaleinsatzes), und zweitens bezieht es die mögliche höhere Produktionsmenge der laufenden Periode auf den zusätzlichen Kapitaleinsatz in dieser Periode, während die Grenzleistungsfähigkeit alle jetzt und in den künftigen Perioden erwarteten Erträge während der gesamten Lebensdauer des Kapitalgutes einbezieht. Ein positives physisches Grenzprodukt einer Investition ist nur eine Voraussetzung für eine positive Renditeerwartung.

In Abschnitt IV erörtert Keynes die Risiken, die für den Gläubiger und für den Schuldner mit der Kreditfinanzierung der Investitionen verbunden sind.

Da sich die Renditeerwartungen – je nach Lebensdauer der Investitionen – auf lange Zeiträume beziehen, stellt Keynes im anschließenden Kapitel 12 Überlegungen an, wie langfristige Erwartungen gebildet werden und wie sensibel sie auf neue Informationen reagieren. Keynes betont als „hervorstechendste Tatsache die äußerste Unsicherheit der Wissensgrundlage, auf der unsere Schätzungen der voraussichtlichen Erträge gemacht werden müssen“. Daher vermutet Keynes, die potentiellen Investoren gingen von der Voraussetzung aus, die bestehende Geschäftslage werde unbegrenzt andauern, sofern nicht besondere Gründe für ihre Änderung vorliegen. Dies sei eine Konvention, um mit der Unsicherheit der Zukunft und den Grenzen ihrer Vorhersehbarkeit zurecht zu kommen.

Wegen der unsicheren Grundlage, auf der die Erwartungen basieren, neigen sie zu starken Schwankungen. Aus demselben Grunde haben die Akteure unterschiedliche Erwartungen. „Rationale Erwartungen“ im Sinne „modellkonsistenter Erwartungen“, die auf der Anwendung eines für das richtige gehaltene Erklärungsmodells beruhen, sind wegen der Unvorhersehbarkeit der Zukunft, die kein noch so gutes Modell überwinden kann, unmöglich.

In Abschnitt VII betont Keynes (S. 137), dass viele Entscheidungen, etwas Positives zu tun, nicht auf der Grundlage einer mathematischen Erwartung getroffen werden, sondern von spontanem Optimismus getragen werden. Sie seien das Ergebnis eines spontanen Drangs zum Handeln statt zu Untätigkeit, also einer (seelischen) Geisteshaltung (animal spirits – in der 11. Auflage irreführend mit animalischen Instinkten übersetzt).

Keynes betont außerdem (insbesondere in Abschnitt V), dass die Akteure auf den Finanzmärkten sich weniger mit den langfristigen Erwartungen beschäftigen als mit den erwarteten kurzfristigen Kursänderungen. Da diese auch davon abhängen, welche Kursentwicklungen die anderen Marktteilnehmer erwarten, stellt Keynes hier den Vergleich mit einem Schönheitswettbewerb an, bei dem der gewinnt, der der Durchschnittsmeinung darüber, wer die Schönste sei, am nächsten kommt.

Nachdem Keynes in den Kapiteln 11 und 12 die Ertragsseite der Investitionen behandelt hat, wendet er sich in Kapitel 13 den Finanzierungskosten zu. Diese werden durch den Zinssatz bestimmt. Keynes formuliert hier seine Zinstheorie. Während die klassische Theorie einen direkten Zusammenhang zwischen der Nachfrage nach Ersparnissen für die Finanzierung von Investitionen und den Sparentscheidungen der Einkommensbezieher und dem daraus resultierenden Angebot an Ersparnissen herstellt, zeigt Keynes, dass der Geldmarkt zwischen diese beide Größen tritt. Jeder Sparer muss nach der Entscheidung zu sparen die zweite Entscheidung treffen, in welcher Form er seine Ersparnisse hält. Diese Entscheidung hängt von seiner Liquiditätspräferenz ab, also seiner Vorliebe dafür, einen Teil seines Geldvermögens in Formen zu halten, die völlig liquide sind, aber keinen Zins abwerfen (vor allem Bargeld und Sichteinlagen). Keynes listet die Motive für das Halten liquider Mittel auf und begründet, weshalb deren Umfang auch vom Zinssatz abhängt, der mithin dem Wunsch, liquide Mittel zu halten, mit der vorhandenen Menge an solchen Mitteln in Übereinstimmung bringt.

Zwischen diese Darstellung seiner eigenen Zinstheorie und ihre Fortsetzung in Kapitel 15 schiebt Keynes in Kapitel 14 eine detaillierte Diskussion der klassischen Theorie des Zinses. Er betont zunächst erneut, diese laufe im Kern darauf hinaus, dass der Zins das Angebot und die Nachfrage nach Ersparnissen in Übereinstimmung bringt. Seiner Meinung nach ist der Zins jedoch – wie im Kapitel 13 dargelegt – der Preis, der „das Verlangen, Vermögen in Form von Kasse zu halten, mit der verfügbaren Menge von Kasse in Übereinstimmung bringt“ (S. 142).

Keynes zeigt dann, dass man den Zins nicht durch das Angebot von Ersparnissen und die Nachfrage nach ihnen (für Investitionszwecke) erklären kann. Steigen z.B. die Ertragserwartungen und damit die Nachfrage nach Investitionsgütern, dann erhöhen sich auch das Produktionsniveau und die Einkommen und damit die Ersparnisse. Investitionen und Ersparnisse sind also nicht unabhängig voneinander. Es gibt daher nicht den einen „natürlichen“ Zinssatz, sondern für jedes Einkommensniveau einen anderen Zinssatz, bei dem die (einkommensabhängigen) Ersparnisse und die Investitionen übereinstimmen. Ersparnis und Investition sind nicht die bestimmenden Größen des Systems, sondern sie werden bestimmt durch die Konsumneigung, die Grenzleistungsfähigkeit des Kapitals, die Liquiditätspräferenzen und die Geldmenge. Im Anhang setzt sich Keynes mit verschiedenen Zinstheorien einzelner Autoren aus seiner Zeit auseinander.

Mit dem Kapitel 15 kehrt Keynes zu seiner eigenen Zinserklärung zurück, indem er die Ursachen der Liquiditätspräferenz „ausführlicher entwickelt“. Dazu unterteilt er das Transaktionsmotiv in das „Einkommensmotiv“ der Haushalte und das „Geschäftsmotiv“ der Unternehmen. Anschließend erörtert Keynes verschiedene mögliche Ausprägungen der Beziehungen zwischen Änderungen der Liquiditätspräferenz, der Geldmenge und des Zinssatzes. Dabei erörtert er auch den Fall, dass jedermann nur Kasse halten will, eine Situation, die später als Liquiditätsfalle bezeichnet wird. Keynes betont, ihm sei kein bisheriges Beispiel für diesen Extremfall bekannt, er könne aber in Zukunft praktisch wichtig werden (S. 174). Diese Prognose hat sich inzwischen nach allgemeiner Ansicht für Japan in den 1990er Jahren bestätigt.

Im 16. Kapitel, das treffender „Bemerkungen über die Grenzleistungsfähigkeit des Kapitals “ heißen könnte, kehrt Keynes zur Grenzleistungsfähigkeit des Kapitals zurück, die er im 11. Kapitel behandelt hatte. Jetzt geht es ihm vor allem um deren langfristige Entwicklung im Verhältnis zum Zinssatz, der einen Mindestwert nicht unterschreiten kann.

Keynes beginnt im Abschnitt I mit der Frage, wie sich die Ersparnis auf die Grenzleistungsfähigkeit des Kapitals auswirkt. Dazu benutzt er seine berühmte Metapher, wonach ein Akt individueller Ersparnis zum Beispiel „den Entschluss bedeutet, heute kein Abendessen zu haben. Aber er erfordert keinen Entschluss, nach einer Woche oder einem Jahr ein Abendessen zu haben, oder ein Paar Schuhe zu kaufen oder eine bestimmte Sache an einem bestimmten Zeitpunkt zu verbrauchen“ (S. 177). Wenn die Unternehmen von dem aktuellen Nachfrageausfall auf die zukünftige Nachfrage schließen, sinkt nicht nur der heutige Verbrauch, sondern auch der erwartete Ertrag des vorhandenen Kapitalbestands mit negativer Auswirkung auf die Grenzleistungsfähigkeit neuer Investitionen.

Im Abschnitt II wendet sich Keynes erneut gegen die Relevanz der physischen Produktivität des Kapitals, da der wertmäßige Ertrag für den Investor entscheidend ist. Anschließend argumentiert er gegen die damals von vielen vertretene Theorie der Produktionsumwege.

Seine Erwartungen über die langfristige Entwicklung der Grenzleistungsfähigkeit präsentiert Keynes in Abschnitt III. Er betont, die Investitionen und damit der Kapitalbestand werden dadurch begrenzt, dass die Unternehmer nur investieren, wenn sie eine Rendite oberhalb des Marktzinssatzes erwarten. Insofern wird das Sachkapital knapp gehalten – und vermutlich häufig so knapp, dass der vorhandene Kapitalbestand nicht ausreicht, um alle Erwerbswilligen zu beschäftigen, weil – und solange – die Bevölkerung bei Vollbeschäftigung mehr sparen würde, als die Investoren zu investieren für profitabel erachten.

In Abschnitt IV schließlich deutet Keynes an, was geschehen könnte, wenn durch Kapitalakkumulation die Grenzleistungsfähigkeit und dann auch der Zinssatz gegen Null gehen, sodass die Vermögensbesitzer kein Einkommen aus ihrem Vermögen erzielen („Tod des Rentiers“).

In Kapital 17 greift Keynes eine grundsätzliche Frage wieder auf, die er im einleitenden Kapitel 2 nur kurz gestreift hatte: Welches sind die besonderen Eigenschaften des Geldes, die dazu führen, dass eine Geldwirtschaft nicht wie eine Tauschwirtschaft funktioniert?

In den ersten beiden Abschnitten zeigt er, dass die Existenz eines Geldzinssatzes nicht die gesuchte besondere Eigenschaft sein kann, weil es einen solchen Zinssatz für alle Waren gibt, für die Terminkontrakte abgeschlossen werden. Ebenso werfen auch andere Vermögensbestände einen Ertrag ab, wobei allerdings die Lagerhaltungskosten (bzw. Erhaltungskosten) bei Häusern, Maschinen etc. eine gewichtige Rolle spielen können. Ist der (erwartete) Ertrag höher als der Geldzinssatz, besteht ein Anreiz, mehr von diesen Vermögensbeständen zu produzieren, wodurch deren Ertrag fällt.

Im dritten Abschnitt leitet Keynes aus diesen Überlegungen die besonderen Eigenschaften des Geldes ab: a) Die Angebotselastizität des Geldes ist Null oder nahe Null: Die Privatwirtschaft hat nicht das Recht, mehr Geld zu produzieren, wenn sein Zinssatz steigt. b) Diese Eigenschaft haben allerdings auch alle reinen „Rentengüter“. Das sind Güter, deren Produktion völlig unelastisch ist und die daher eine Knappheitsrente erzielen. Deshalb muss es eine weitere besondere Eigenschaft des Geldes geben. Diese bestehe in seiner Substitutionselastizität von (nahezu) Null: Es bestehe kaum eine Bereitschaft der Geldhalter, Geld durch einen anderen Vermögensbestand zu ersetzen, wenn der Tauschwert des Geldes steigt, d. h. wenn das Preisniveau sinkt. An dieser Stelle begründet Keynes dies damit, dass mit dem Tauschwert auch der Nutzen des Geldes steigt. Für eine vertiefte Analyse verweist Keynes auf S. 195 auf das 19. Kapitel. (Dort muss es in der 1. Zeile Angebots- statt Arbeitselastizität heißen.)

In den Abschnitten IV und V diskutiert Keynes die Bedeutung und die Konsequenzen dessen, dass Geld durch eine hohe Liquiditätsprämie und sehr niedrige Lagerhaltungskosten gekennzeichnet ist und dass Löhne und Schulden in Geldeinheiten fixiert sind.

Im letzten Abschnitt kommt er noch einmal darauf zurück, dass es – wie schon im Kapitel 14 ausgeführt – nicht einen einzigen „natürlichen“ Zinssatz gibt, wohl aber den „optimalen“ Zinssatz, bei dem Investitionen und Ersparnisse bei Vollbeschäftigung übereinstimmen.

Im Kapitel 18 sieht sich Keynes an einem Punkt angekommen, wo er „die Fäden unserer Beweisführung zusammenführen“ kann, die unter der Annahme gegebener Technik, gegebener Präferenzen sowie eines konstanten Lohnniveaus erfolgt ist. Exogen ist auch die Geldmenge, die „durch den Einfluss der Zentralbanken bestimmt wird“. In diesem Rahmen bestimmen die Konsumneigung, die Liquiditätspräferenz und die erwartete Grenzleistungsfähigkeit des Kapitals die Menge an Produktion und Beschäftigung (Abschnitte 1 und II). In Abschnitt III stellt Keynes Überlegungen an, weshalb das marktwirtschaftliche System zwar starken Schwankungen von Produktion und Beschäftigung unterworfen, aber doch nicht extrem instabil ist. Er zieht dafür Erfahrungstatsachen und Vermutungen heran. Diese Betrachtungen werden im Kapitel 22 fortgesetzt. Vorher aber wird im fünften Buch die Annahme konstanter Löhne und Preise aufgehoben.

Fünftes Buch

Dieses Buch umfasst die drei Kapitel 19 – 21, von denen das 19. Kapitel weitaus das wichtigste ist; denn dort begründet Keynes, weshalb er die populäre These der „klassischen“ Theorie ablehnt, wonach ein sinkendes Lohnniveau zu mehr Beschäftigung führt, mit der Implikation, dass Arbeitslosigkeit auf zu hohen Löhnen beruht. Keynes kritisiert in Abschnitt 1, dass in dieser Analyse eine einzelwirtschaftlich zutreffende Aussage über die positive Auswirkung einer isolierten Lohnsenkung in einem Unternehmen auf die Nachfrage nach den Erzeugnissen dieses Unternehmens und damit auf die Nachfrage dieses Unternehmen nach Arbeit unzulässigerweise auf die Gesamtwirtschaft übertragen wird.

In Abschnitt II wendet Keynes seine eigene Methode an, um die Frage nach der gesamtwirtschaftlichen Wirkung einer allgemeinen Senkung des Lohnniveaus zu beantworten. Er leitet sieben Effekte einer generellen Lohnsenkung auf die Nachfrage nach Gütern ab, die von der Nominallohnsenkung bzw. von dem damit verbundenen Absinken von Preisniveau und Reallohnniveau verursacht werden. Diese Effekte wirken teils positiv, teils negativ auf die gesamtwirtschaftliche Güternachfrage; ihr Saldo kann positiv oder negativ sein – auf jeden Fall ist er schwer vorhersehbar und vermutlich gering. Eine Politik flexibler Löhne ist daher kein gangbarer Weg, um Vollbeschäftigung wiederherzustellen oder zu sichern.

Keynes versäumt es, hier auf den Einfluss veränderter Vermögenswerte auf den Konsum zu nennen, obwohl er in Kapitel 8 bereits den Einfluss eines veränderten Geldwertes des Vermögens genannt und als wichtig bezeichnet hatte. So konnte Pigou (1943) den möglichen positiven Effekt eines steigenden Realwerts des Geldvermögens auf den Konsum erneut in die Diskussion einbringen. Außerdem geht Keynes wegen der Annahme gegebener Technik nicht auf den tendenziell verlangsamten Prozess der Substitution von Arbeit durch Kapital ein. Die Einbeziehung beider Effekte würde aber an seiner Schlussfolgerung nichts ändern, dass man sich auf die erhoffte Wirkung einer Lohnsenkungspolitik nicht verlassen kann.

Im anschließenden Abschnitt III weist Keynes zum einen darauf hin, dass die Arbeiter, selbst wenn sie es wollten, nur schwerlich ihre Reallöhne beeinflussen können (außer in autoritären Gesellschaften); das Ergebnis wäre eher ein stark schwankendes Preisniveau. Zum anderen sei es kurzfristig am ratsamsten, das Nominallohnniveau konstant zu halten; langfristig dagegen sollte es mit der Arbeitsproduktivität ansteigen, sodass das Preisniveau stabil blieben kann.

Das Kapitel wird ergänzt durch einen Anhang, in dem sich Keynes detailliert mit der „Theory of Unemployment“ von Pigou (1933) auseinandersetzt, weil dieser die (neo-)klassische Theorie der Arbeitslosigkeit am genauesten und präzisesten formuliert habe.

Nachdem Keynes die unsichere Wirkung veränderter Löhne und Preise – und damit einer Lohnsenkungspolitik – auf die Nachfrage herausgearbeitet hat, widmet er sich in Kapitel 20 der Frage, wie stark eine Änderung der gesamtwirtschaftlichen Nachfrage die Beschäftigung beeinflusst. Er entwickelt dafür seine Beschäftigungsfunktion (die dem Kapitel den Titel liefert), in der die Abhängigkeit der Beschäftigung von der Gesamtnachfrage formal dargestellt ist. Zentral ist hier die Nachfrageelastizität der Beschäftigung; diese hängt ihrerseits entscheidend davon ab, ob die Unternehmer auf eine erhöhte Nachfrage stärker mit einer Steigerung ihrer Produktion oder mit einer Erhöhung ihrer Preise reagieren. Einen wichtigen Einflussfaktor für diese Entscheidung stellt der Auslastungsgrad der Sachanlagen dar, der in den einzelnen Unternehmen oder Branchen sehr unterschiedlich sein kann. Je näher eine Volkswirtschaft an die Vollbeschäftigung herankommt, desto mehr werden nur die Preise steigen. Wird diese Grenze erreicht, steigen bei einer Erhöhung der Güternachfrage nur noch die Preise. Damit ist ein „Zustand erreicht, in welchem der einfachen Quantitätstheorie des Geldes völlig genügt wird.“ (S. 245)

Gegen den Ansatz der Quantitätstheorie, Änderungen des Preisniveaus durch Änderungen der Geldmenge zu erklären, wendet sich Keynes im 21. Kapitel. Er kritisiert, dass in der Werttheorie die Preise der Güter durch Angebot und Nachfrage erklärt werden, in der Theorie des Geldes aber das Preisniveau und seine Änderungen von der Geldmenge (und anderen Faktoren) abhängig gemacht werden. Keynes hält diese Zweiteilung für falsch und zeigt, dass die Preisanalyse, die er im vorangehenden Kapitel vorgenommen hat, auch zur Bestimmung des gesamtwirtschaftlichen Preisniveaus geeignet ist.

Wenn im Extremfall alle Produktionsfaktoren homogen und substituierbar sind und bis zum Erreichen der Vollbeschäftigung auf Lohnerhöhungen verzichten, hätte eine Zunahme der Geldmenge keine Wirkung auf das Preisniveau. Im Normalfall treten jedoch Komplikationen auf, die Keynes ausführlich behandelt. Allerdings gilt die Quantitätstheorie nur bei Vollbeschäftigung; nur dort ändert sich das Preisniveau proportional zur Geldmenge.

Im letzten Abschnitt VII dieses Kapitels beleuchtet Keynes abschließend historische Erfahrungen mit dem Zusammenspiel von Geldmenge, Zinssatz und Lohnniveau.

Sechstes Buch

In den drei Kapiteln dieses letzten Buches präsentiert Keynes Überlegungen, zu denen ihn seine „Allgemeine Theorie“ angeregt hat. In Kapitel 22 betreffen diese den Konjunkturzyklus. Hier betont Keynes, dass die konjunkturellen Schwankungen vor allem durch (zum Teil drastische) Veränderungen der erwarteten Erträge von Sachinvestitionen, also der Grenzleistungsfähigkeit des Kapitals, verursacht werden. Zwar erfahren im Konjunkturzyklus häufig auch die Zinssätze Veränderungen in derselben Richtung, aber diese sind viel zu gering, um erstere ausgleichen zu können. Die nach dem Ende des Booms einsetzende höhere Liquiditätspräferenz und die Notwendigkeit, in der Rezession zunächst die unerwünscht hohen Warenbestände zu reduzieren, tragen häufig dazu bei, die Rezessionen zu verlängern (Abschnitte I und II). In den Abschnitten III und VI diskutiert Keynes die Frage, ob man Rezessionen verhindern könnte und sollte, indem man den vorangehenden, beginnenden möglichen Boom durch rasche Erhöhung der Zinssätze schnell abwürgt.

Dazwischen macht Keynes in den Abschnitten IV und V erstens einige Bemerkungen zur These, die (damalige) chronische Tendenz zum Unterbeschäftigung sei auf einen zu niedrigen Konsum zurückzuführen, bedingt durch „gesellschaftliche Bräuche“ und eine dem Konsum abträgliche „Reichtumsverteilung“. Keynes hält jedoch eine Förderung von Investitionen häufig für sinnvoller, spricht sich aber für die Förderung von Konsum und Investitionen aus. Zweitens lehnt Keynes in aller Kürze den Vorschlag ab, durch Arbeitzeitverkürzung das Arbeitsangebot zu verringern.

In Abschnitt VII geht Keynes kurz auf die Rolle der Landwirtschaft im Konjunkturzyklus ein sowie erneut auf die bremsende Wirkung sehr hoher Vorräte.

Kapitel 23 hat einen anderen Charakter. Hier arbeitet Keynes heraus, wie sich aufgrund seiner Analyse die Sichtweise auf frühere Theorien ändert, die im Widerspruch zur klassischen Theorie stehen und von dieser in eine völlige Außenseiterposition gedrängt worden sind. Den größten Umfang nimmt die Auseinandersetzung mit dem Merkantilismus ein. Für Keynes hat diese Denkrichtung, die das wirtschaftspolitische Handeln der Staaten über viele Jahrzehnte vor dem Vordringen der Freihandelsdoktrin bestimmte, unter den damaligen Verhältnissen durchaus ihre Berechtigung gehabt. Die Merkantilisten betonten nämlich die Vorteile einer überschüssigen Handelsbilanz, durch die unter dem Gold- bzw. Silberstandard Edelmetalle ins Land strömten. Diese Überlegung wäre nur dann unsinnig, wenn die klassische Position richtig wäre, dass der Zinssatz stets für Investitionen in Höhe der Ersparnisse bei Vollbeschäftigung sorgte. Da das aber falsch ist, stellt ein Außenhandelsüberschuss eine zusätzliche Nachfrage dar, die die häufig bestehende Differenz zwischen Investitionen und Ersparnissen verringern kann. Außerdem verhindert der Überschuss, dass ein Land unter den Regeln des Goldstandards die Zinsen heraufsetzen muss, um den Abfluss von Edelmetallen zu verhindern, obwohl ein niedriger Zinssatz vonnöten wäre, um Investitionen anzuregen.

In die gleiche Richtung zielt Keynes‘ Verteidigung der Gesetze gegen Wucherzinsen (Abschnitt V), weil solche überhöhten Zinssätze die Investitionstätigkeit beeinträchtigen. Die klassische Theorie habe solche Überlegungen für „kindisch“ gehalten, weil der frei flexible Zinssatz sich aus dem Angebot an Ersparnissen und der Nachfrage nach diesen für Investitionszwecke ergebe und somit seinen optimalen Wert von selbst erreiche.

In den beiden letzten Abschnitten erinnert Keynes an Außenseiter, die das Problem der unzureichenden Nachfrage nach Gütern und Arbeit erkannten, aber denen es nicht gelang, eine Theorie der Beschäftigung zu entwickeln, die sich gegen die klassische Theorie durchsetzen konnte. Keynes behandelt vor allem die Ansätze von Silvio Gesell, Malthus und Hobson und zitiert ausführlich die Bienenfabel von Mandeville, die illustriert, dass Sparen zwar ein private Tugend ist, aber dennoch ein gesamtgesellschaftliches Laster sein kann.

Mit dem 24. und letzten Kapitel bringt Keynes seine „General Theory“ zum Abschluss. In Abschnitt I hebt er hervor, dass durch seine Theorie ein häufig gebrauchtes Argument zugunsten einer sehr ungleichen Verteilung widerlegt worden sei, weil bei Unterbeschäftigung eine geringere Ungleichheit eine positive Auswirkung auf den Konsum und dadurch auf Investitionen und Wachstum hat. In Abschnitt II gibt er seiner Erwartung Ausdruck, die fortschreitende Kapitalakkumulation werde die Grenzleistungsfähigkeit des Kapitals verringern und dadurch den Zinssatz, so dass die Einkommen der Vermögensbesitzer langsam dahinschwinden („Tod des Rentiers“). In den Abschnitten III und IV weist er darauf hin, dass seine Theorie gemäßigt konservativ sei, da er – u. a. durch eine „ziemlich umfassende gesellschaftliche Steuerung der Investitionen“ – das kapitalistische Wirtschaftssystem in der Nähe der Vollbeschäftigung halten und dadurch – vor allem, weil es viele persönliche Freiheiten ermöglicht – bewahren wolle. Auch sei die aus seiner Theorie folgende Wirtschaftspolitik günstiger für ein friedliches Zusammenleben der Nationen, weil sie eine interne Belebung der Wirtschaft propagiere und nicht Exportförderung auf Kosten der Nachbarn. Abschnitt V schließlich enthält seine kühne These, auf Dauer seien Ideen wirksamer als das Bestreben, eigennützige (Gruppen-)Interessen durchzusetzen.

Literatur

Hagemann, Harald (2010), Das Prinzip der effektiven Nachfrage: Das D/Z- Modell. In: Ehrig, Detlev/Staroske, Uwe (Hg). Eigentum und Recht und Freiheit. Otto Steiger zum Gedenken. Marburg (Metropolis)

Keynes, John Maynard (1930), A Treatise on Money. 2 Volumes. London (Macmillan). Wiederabgedruckt in: John Maynard Keynes. Collected Writings, Vol. V and VI. London & Basingstoke (Macmillan), 1971. Deutsch: Vom Gelde, Berlin und München (Duncker und Humblot) 1932

Ders. (1939), Relative Movements of Real Wages and Output. „The Economic Journal“, Vol. 49, S. 34 – 51. Wiederabgedruckt in: John Maynard Keynes. Collected Writings, Vol. VII, Appendix 3. London & New York (Macmillan-St.Martins), 1973

Pigou, Arthur (1933), The Theory ofUnemployment. London (Cass).

Ders. (1943), The Classical Stationary State. „The Economic Journal“, Vol. 53, S. 343-351